-

— Im Fokus: Die Umsatzsteuer

— Steuerbare, steuerfreie & steuerpflichtige Umsätze

— Rechnungs-Definition im Steuerrecht

— Wer muss wem und warum Rechnungen ausstellen?

— Rechnung vs. Quittung

— Rechnung vs. Gutschrift

-

— Gesetzliche Pflichtangaben

— Weitere freiwillige und Pflichtangaben

— Sonderfall 1: Kleinbetragsrechnungen

— Sonderfall 2: Kleinunternehmer-Rechnung

— Folgen fehlerhafter Rechnungen

— Checkliste Eingangsrechnungen

-

— Rechnungskorrekturen

- • Verjährung und Verzinsung

• Korrektur-Formvorschriften

• Musterschreiben: Bitte um Rechnungskorrektur

- • E-Rechnung: Preisgünstig, praktisch – aber freiwillig!

• Normalfall: Unsignierte PDF-Rechnungen

• Anforderungen an elektronische Rechnungen

• Profi-Werkzeuge: Elektronische Signatur, EDI & ZUGFeRD

— Abschlags- und Schlussrechnungen

- • Vorsicht: Umsatzsteuer-Falle!

• Leistungs- oder Zahlungszeitpunkt

• Beispiel: Abschlagsrechnung

• Beispiel: Schlussrechnung

— Auslandsrechnungen

- • Rechnungsstellung bei Auslandsgeschäften

• Die wichtigsten Auslandszenarien

• Umsatzsteuer-Identifikationsnummer (USt-IdNr.)

• Reverse Charge: Umkehr der Steuerschuld in der EU

• Im- und Exporte aus und in Drittstaaten

• Dienstleistungen aus und in Drittstaaten

— Aufbewahren von Rechnungen

- • Allgemeine Aufbewahrungsfrist

• Papier oder elektronisches Archiv?

• Ort der Archivierung?

-

— Unterscheidung: Fälligkeit und Verzug

- • Fälligkeit? Aber subito!

• Skonto? Si, pronto!

• Zahlungsverzug? Nach 30 Tagen!

• Verzugsautomatik nutzen!

— Mahngebühren, Verzugszinsen und Mahnpauschale

— Gerichtliches Mahnverfahren

-

— 7 % oder 19 %: Was ist der richtige Umsatzsteuersatz?

— Muss es Umsatzsteuer heißen oder Mehrwertsteuer?

— Müssen Rechnungen unterschrieben werden?

— Was tun, wenn der Aussteller mir keine Papierrechnung schickt?

Was ist überhaupt eine Rechnung – und wozu dient sie?

Der vorliegende Rechnungs-Leitfaden beschäftigt sich mit den wichtigsten steuerlichen Aspekten der Rechnungsstellung aus Sicht von Selbstständigen und Kleingewerbetreibenden. Auf Rechnungen machen Lieferanten und Dienstleister Angaben über erbrachte Lieferungen und Leistungen, geben das dazugehörige Entgelt und die enthaltene Umsatzsteuer an und fordern den Rechnungsempfänger auf, den Rechnungsbetrag zu bezahlen. Die genaue steuerrechtliche Definition einer „Rechnung“ finden Sie weiter unten im Text.

Ein- und Ausgangsrechnungen stellen die häufigsten und wichtigsten Besteuerungsgrundlagen dar – insbesondere im Umsatz- und Einkommensteuerrecht. Darüber hinaus bilden sie in der Praxis oft auch die Basis „schuldrechtlicher“ Ansprüche – sofern die nicht aus dem zugrunde liegenden schriftlichen Vertrag hervorgehen. So lassen sich mit Rechnungen unter Umständen …

- Garantieansprüche,

- Zahlungsziele und Preisnachlässe oder auch

- das Eintreten des Zahlungsverzugs

… beweisen oder zumindest plausibel machen. Anders als im Steuerrecht gibt es im Zivilrecht jedoch keine expliziten (Ab-)Rechnungsvorschriften: Grundlage schuldrechtlicher Betrachtungen ist vielmehr der Vertrag. Fehlt ein beweiskräftiger schriftlicher Vertrag oder ist er unvollständig, kann die dazugehörige Rechnung zur Klärung herangezogen werden. Beweiskräftig sind Rechnungen vor Gericht zum Beispiel in Bezug auf den Umfang und den Zeitpunkt der Leistungserfüllung.

[TOP]

Im Fokus: die Umsatzsteuer

Selbst im Steuerrecht finden sich nur im Umsatzsteuergesetz genaue Vorschriften über Inhalt und Form von Abrechnungsdokumenten. Im Mittelpunkt der folgenden Informationen stehen daher die Umsatzsteuervorschriften über …

- das Ausstellen von Rechnungen

- das Aufbewahren von Rechnungen und

- den Vorsteuerabzug aus Rechnungen.

Am Stichwort „Vorsteuerabzug“ wird übrigens deutlich, warum der Fiskus ausgerechnet beim Thema Umsatzsteuer so misstrauisch und kleinlich ist: Immerhin stellt der auf Eingangsrechnungen ausgewiesene Umsatzsteueranteil für vorsteuerabzugsberechtigte Selbstständige und Unternehmer bares Geld dar. Und zwar in voller Höhe: Ungerechtfertigte oder zu hoch angesetzte Vorsteueranteile fließen zu 100% in die Unternehmenskasse des Rechnungsempfängers. Das gilt auch für nicht oder nicht in voller Höhe ans Finanzamt abgeführte Umsatzsteuereinnahmen.

Da Rechnungen in der Praxis meistens gleich für mehrere Steuerarten bedeutsam sind, lag es aus Sicht des Gesetzgebers nahe, die genauesten Vorschriften zur Verhinderung falscher, fingierter oder manipulierter Rechnungen im Umsatzsteuerrecht zu verankern.

Diese Bestimmungen müssen von allen Unternehmern beachtet werden. Das gilt auch für umsatzsteuerfreie Lieferungen und Leistungen. Und selbst umsatzsteuerliche Kleinunternehmer müssen die engen Rechnungsvorschriften des Umsatzsteuerrechts beachten, obwohl sie auf ihren Rechnungen keine Umsatzsteuer ausweisen und im Gegenzug keine Vorsteuer geltend machen dürfen!

[TOP]

Exkurs: Steuerbare, steuerfreie und steuerpflichtige Umsätze

Da sich die Kleinlichkeit des Fiskus in Rechnungsangelegenheiten vor allem auf die Umsatzsteuer konzentriert, lohnt sich vorab ein Blick auf die Entstehung dieser Steuerart. Denn bei Weitem nicht jeder Umsatz eines Unternehmens unterliegt der Umsatzsteuer:

- Zunächst ist zu prüfen, ob ein Geschäft überhaupt „steuerbar“ ist. Mit anderen Worten: ob bei einem Vorgang überhaupt die (deutsche) Umsatzsteuer infrage kommt. Steuerbar sind laut §1 UStG grundsätzlich (nur) inländische Lieferungen und Dienstleistungen, die ein Unternehmen gegen Bezahlung erbringt. Außerdem unterliegen Importe aus dem Ausland der (Einfuhr-)Umsatzsteuer. Lieferungen und Leistungen ins Ausland sind dagegen meistens nicht steuerbar: Es wird keine deutsche Umsatzsteuer erhoben. Für EU-Länder gelten komplizierte Sondervorschriften. Mehr dazu im Abschnitt „Auslandsrechnungen“.

- Manche der an sich steuerbaren Umsätze sind gemäß § 4 UStG allerdings „steuerfrei“: Dazu gehören zum Beispiel viele Umsätze aus Vermietung und Verpachtung, Heilbehandlungen, Bank- und Versicherungsgeschäften oder auch Umsätze von Kultur-, Bildungs- und Erziehungseinrichtungen. Die meisten Exporte sind, soweit sie überhaupt steuerbar sind, ebenfalls von der Umsatzsteuer befreit.

- Steuerbare Umsätze, die nicht ausdrücklich von der Umsatzsteuer befreit wurden, sind „steuerpflichtig“. Gemäß § 12 UStG unterliegen steuerpflichtige Umsätze normalerweise dem Regelsteuersatz von 19 %. Für manche Waren und Dienstleistungen gilt der ermäßigte Steuersatz von 7 % Umsatzsteuer.

- Zu allem Überfluss gibt es schließlich auch noch steuerpflichtige Umsätze, bei denen die Umsatzsteuer „nicht erhoben“ wird. Das ist bei den Umsätzen von Kleinunternehmer im Sinne des § 19 UStG der Fall: Deren Leistungen sind zwar grundsätzlich umsatzsteuerpflichtig, auf ihren Ausgangsrechnungen weisen sie aus Vereinfachungsgründen keine Umsatzsteuer aus.

Ganz besonders interessiert sich das Finanzamt verständlicherweise für steuerpflichtige Umsätze. Bei der Rechnungstellung kommt es vor allem darauf an, wann die Lieferung oder Dienstleistung von wem an wen erbracht und ob der richtige Umsatzsteuersatz gewählt wurde.

Wichtig: Die Rechnungsvorschriften müssen auch dann berücksichtigt werden, wenn eine Rechnung keine Umsatzsteuer enthält. Andererseits: Wird (zurecht!) keine Umsatzsteuer ausgewiesen, muss der Aussteller ja keine Umsatzsteuer ans Finanzamt abführen und der Empfänger kann und darf auch keine Vorsteuer geltend machen. In solchen Fällen führt eine fehlerhafte oder unvollständige Rechnung bei einer Steuerprüfung normalerweise nicht zu größeren Problemen.

[TOP]

Rechnungs-Definition im Steuerrecht

Zurück zur Ausgangsfrage: Die steuerliche Definition des Rechnungsbegriffs findet sich in § 14 Abs. 1 UStG, in dem die „Ausstellung von Rechnungen“ geregelt ist. Dort heißt es:

„Rechnung ist jedes Dokument, mit dem über eine Lieferung oder sonstige Leistung abgerechnet wird, gleichgültig, wie dieses Dokument im Geschäftsverkehr bezeichnet wird.“

Mit anderen Worten: Ein Abrechnungsdokument muss nicht unbedingt die Überschrift „Rechnung“ tragen. Laut § 31 Abs. 1 Umsatzsteuer-Durchführungsverordnung (UStDV) darf eine Rechnung sogar aus mehreren Dokumenten bestehen – vorausgesetzt, in einem dieser Dokumente werden …

- das umsatzsteuerpflichtige Gesamtentgelt und

- der darauf entfallende Steuerbetrag zusammengefasst angegeben sowie

- alle anderen Rechnungsdokumente eindeutig bezeichnet.

Außerdem müssen in der Dokumentensammlung sämtliche Rechnungs-Pflichtinformationen widerspruchsfrei enthalten sein. Ganz gleich, ob eine Rechnung oder mehrteilige Dokumentensammlung: Entscheidend ist der Inhalt, nicht die Bezeichnung oder die Form. Formvorschriften macht das Gesetz lediglich in Bezug auf das Medium:

„Rechnungen sind auf Papier oder vorbehaltlich der Zustimmung des Empfängers elektronisch zu übermitteln.“

Die Papierform ist also immer noch der rechtliche Normalfall: Wer einen Anspruch auf eine Rechnung hat, kann auf der Papierform bestehen. Mit den Anforderungen an häufig verschickten elektronischen Rechnungen beschäftigen wir uns in einem separaten Unterkapitel. Anspruch auf eine Rechnung hat jedoch nicht jeder:

[TOP]

Wer muss wem und warum Rechnungen ausstellen?

Grundsätzlich gilt: Privatleute brauchen keine Rechnungen auszustellen. Falls sie es doch einmal tun (zum Beispiel um einen gemeinsamen Urlaub mit Freunden abzurechnen), fällt keine Umsatzsteuer an: Privatpersonen dürfen auf (Ab-)Rechnungsdokumenten keinesfalls Umsatzsteuer ausweisen! Falls Sie es doch tun (zum Beispiel, weil sie irrtümlich annehmen, das gehöre sich so), muss der unberechtigt ausgewiesene Umsatzsteuerbetrag ans Finanzamt abgeführt werden!

Unternehmer hingegen müssen gemäß § 14 Abs. 2 Nr. 2 UStG binnen sechs Monaten nach Lieferung oder Leistungserbringung in folgenden Fällen eine Rechnung ausstellen:

- Bei allen Lieferungen und Leistungen für andere Unternehmen (soweit es sich nicht um steuerfreie Leistungen gemäß § 4 Nr 8 bis 28 UStG handelt).

- Außerdem bei steuerpflichtigen Werklieferungen oder sonstigen Leistungen im Zusammenhang mit einem Grundstück, die für Privatleute erbracht werden: Gemeint sind Bauleistungen aller Art sowie Garten- und Reinigungsarbeiten, bei denen es in der Vergangenheit besonders häufig zu Schwarzarbeit und illegaler Beschäftigung gekommen ist. Anspruch auf eine Rechnung haben Privatleute außerdem bei Handwerkerleistungen und haushaltsnahen Dienstleistungen: Gemäß § 35a EStG werden die attraktiven „Steuerermäßigungen“ für solche Leistungen nur dann gewährt, wenn eine Rechnung vorliegt, die über ein Bank- oder Kreditkartenkonto bezahlt wurde.

Mit anderen Worten: Da Privatleute keine Vorsteuer abziehen dürfen, interessiert sich der Fiskus nur in Ausnahmefällen für die Abrechnungsdetails und überlässt es den Unternehmen, ob sie Rechnungsdokumente ausstellen oder nicht.

Da Unternehmer anlässlich einer späteren Betriebsprüfung jedoch auch über Geschäfte mit Privatleuten Rechenschaft ablegen müssen, erstellen die meisten Betriebe einheitliche Rechnungen für alle Kunden. Bei Privatleuten verzichten sie in manchen Fällen auf den kostspieligen Rechnungsversand per Post – sofern der nicht zum Kundendienst gehört oder der Klarstellung schuldrechtlicher Ansprüche dient (z. B. Mitteilungen über Garantieansprüche, Zahlungsziele oder Verzugseintritt).

[TOP]

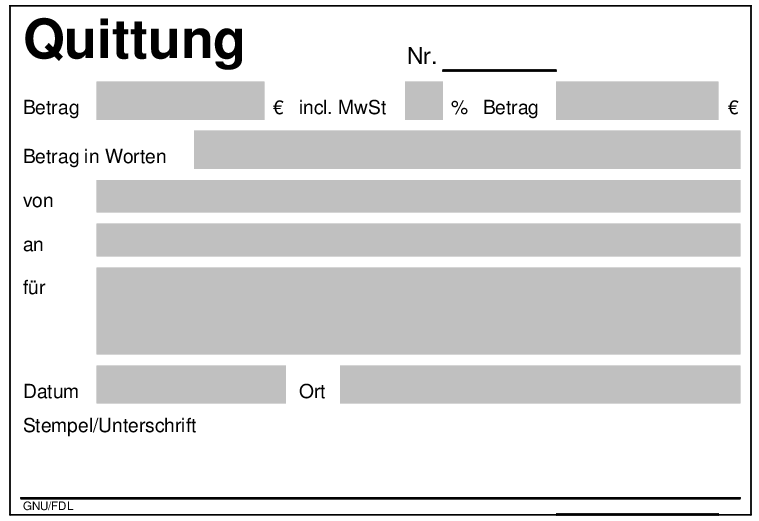

Rechnung vs. Quittung

Anspruch auf eine detaillierte Rechnung haben Privatleute also meistens nicht – einen schriftlichen Zahlungsnachweis können sie jedoch verlangen. Bei bargeldlosen Transaktionen ist das normalerweise kein Problem: Hier dient der Kontoauszug als Nachweis der Zahlung. Bei Barzahlung kann der Kunde (Schuldner) eine Quittung verlangen, aus der die folgenden Informationen hervorgehen:

- Zahlungspflichtiger und Zahlungsempfänger,

- Art der Lieferung oder Leistung,

- Ort und Datum sowie

- der Zahlbetrag.

Angaben über den Umsatzsteuersatz oder den Steuerbetrag sind nicht erforderlich.

Wichtig: Werden Angaben über Steuersatz und -betrag gemacht, müssen sie mit den tatsächlichen Gegebenheiten übereinstimmen. Vorgedruckte Quittungsblocks, auf denen pauschale Angaben über den Steuersatz gemacht werden (z. B. „inklusive 7 % / 19 % Mehrwertsteuer“) können insbesondere für umsatzsteuerliche Kleinunternehmer zum Bumerang werden: Ein auf Quittungen (scheinbar) ausgewiesener Umsatzsteueranteil muss auf jeden Fall ans Finanzamt abgeführt werden. Das gilt auch für Kleinunternehmer: Schließlich könnte ein umsatzsteuerpflichtiger Unternehmer den Umsatzsteueranteil der Quittung ganz legal als Vorsteuer geltend machen.

Rechnung vs. Gutschrift

Der Begriff „Gutschrift“ hat im Geschäftsleben verschiedene Bedeutungen:

- Bei der Abrechnungs-Gutschrift rechnet der Leistungsempfänger (!) über eine Lieferung oder Leistung ab. Es handelt sich somit um eine Rechnung mit vertauschten Rollen. Ausführlichere Informationen zum Thema Gutschriften als Rechnungsersatz finden weiter unten auf der Seite „Einzelfragen“.

- Eine (kaufmännische) Korrektur-Gutschrift ändert eine Ausgangsrechnung, weil der Aussteller nachträglich einen Preisnachlass gewährt. Was Sie bei solchen Rechnungskorrekturen beachten sollten, erfahren Sie auf der Seite „Einzelfragen“.

- Die Zahlungs-Gutschrift eines Geschäftspartners schließlich erhöht das Bank- oder Sparkassen-Guthaben des Empfängers.

Bitte beachten Sie: Seit 2013 ist der Begriff Gutschrift im Umsatzsteuerrecht ausdrücklich für die vergleichsweise seltenen Abrechnungs-Gutschriften reserviert. Bei Rechnungskorrekturen gegenüber Geschäftskunden verzichten Sie daher am besten ganz auf die traditionelle Bezeichnung „Gutschrift“. Immerhin: Mit Schreiben vom 25. Oktober 2013 hat das Bundesfinanzministerium jedoch dargestellt, dass allein die formal unzutreffende Bezeichnung „Gutschrift“ auf Rechnungskorrekturen noch kein Anhaltspunkt für unrichtigen oder unberechtigten Steuerausweis im Sinne des § 14c UStG darstellt.

[Nächste Seite] → Pflichtbestandteile von Rechnungen